日銀は当面の間、金融緩和を続ける方針を打ち出しております。

有識者の間では、もともと緩和を継続するだろう、簡単に緩和継続をやめるわけにはいかないだろう、という方は一定数いらっしゃるのですが、その反対を予想されている方はtwitterにはいらっしゃらないようです。

日銀の異次元緩和は全く支持できないが、日銀の立場に立てば、2013年1月に直前の総選挙で示された民意を背景に2%の物価安定の目標を金融緩和を推進してできるだけ早く達成することを約束した。この共同声明が見直されない限り、物価上昇率が先行き2%を下回る恐れがある限り緩和をやめられない。 https://t.co/qq3MjUJY3t

— 磯野直之 (@IsonoNaoyuki) December 11, 2023

消費が頭打ちだから、金融緩和は当分やめられないと思う

政府が所得税減税や消費税減税を行わない以上、日銀としては来年春に賃金上昇を期待して、消費が上向きになるのを確認するしかない https://t.co/DpHt25Nubj

— サラリーマン投資家・おたけ (@RetirementSemi) November 28, 2023

私としても同じ意見で、おそらくは金融緩和は、実はすでにやめられないところまで来ているのではないかと考えております。日銀としては、少なくとも賃金上昇を確認した後、緩和を段階的に緩めていきたいと考えております。

私はすでにFIREを達成しており、皆様のFIREを後押しできるようなブログ記事を書きたいと考えております。この日銀の緩和政策がFIREにどのように影響してくるかというと、以下の3つが大きく関係するだろうと考えております。

- 今後のインフレ率

- 株価の上昇率

- 為替

これらは少なくとも間接的には、FIREを達成するために必要な資産に影響してくるだろうと思われます。このため、今回の記事で掘り下げておきたいと考えております。

今後のインフレ率

日本は長年にわたってデフレに悩まされてきましたが、最近ではインフレ率が上昇傾向にあります。これは、日銀が行っている量的・質的金融緩和政策や、特にコロナ禍での財政出動などが影響していると考えられます。

日経新聞 消費者物価指数より引用

インフレ率が上がると、物価が上昇し、購買力が低下します。しかし、一方で、インフレ期待が高まり、消費や投資が活発化する可能性もあります。多くの先進国では、インフレ率が2%程度に安定することを望んでいます。それ以上に高くなると、経済の混乱や景気の過熱やがてはバブルを招く恐れがあるためです。

私の場合、すでにFIREを達成してしまっております。もう、固定的・安定的な毎月の給料をもらうことができない身分です。そうすると、必然的に、毎月の支出をより抑えるような節約傾向がさらに強くなります。おそらくは、多くの年金生活者でも同じことでしょう。

そのような節約志向の人たちにとって、インフレ率が上昇してしまうと、ベースの生活費もそのまま上昇してしまいます。そのインフレによって上がってしまった生活費を下げることは容易ではありません。すべての物価がほぼ一様に上昇してしまうこと、また、一度上げた物価が下がるようなことはなかなか起きないためです。インフレ率の上昇分が、減少することはあるでしょうが、前年より下がることはおそらく起きません。

従って、インフレ率上昇による生活コストの上昇も、他のリスク資産と同じく複利効果で上昇します。ここの部分を、踏まえたうえでリタイアを考える必要があります。

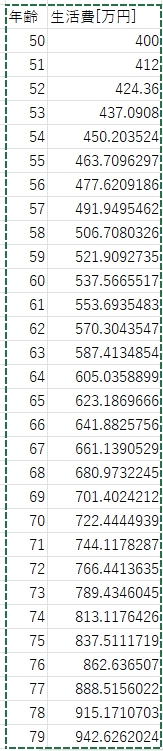

仮に、現在50歳で生活費が年400万円であった場合、30年間にわたってインフレ率が3%となった場合、30年後の生活費は942.62万円となります。念のため、以下に計算結果も示しておきます。この30年間の支出総額は約1.9億円です。

本当に危険すぎます。

また、今の日銀・政府のやり方を見ていると、インフレ率をコントロールしようというようにはあまり見えないため、上の計算は現時点においては、最悪シナリオとしては十分考えられるのではないかと思います。

私のリタイア時にたてた、支出計画も3%複利で生活費が上昇していく想定で計算しております。

株価の上昇率

一般に株式や不動産はインフレに強く、債券はインフレに弱いとされております。理由としては、

- 企業の収益性:インフレが進むと、企業は商品やサービスの価格を上げることができます。これにより、企業の収益が増加し、その結果、株価も上昇する可能性があります。

- 期待インフレ:市場参加者が将来的なインフレを予想すると、その影響を避けるために株式などのリアル資産への投資を増やす傾向があります。これにより、株価が上昇する可能性があります。

とされております。

上で見た通り、インフレに対しては、現金はかなり不利な資産になりますので、早期退職を考える場合は現金ポジションをどうするかは定期的に見直す必要があるだろうと思います。

私の場合は、現金ポジションが多いと感じており、早めにリスク資産に振り向けたいと思っております。新NISAは年360万円という制約があり、簡単にポジションの変更はできないと感じております。

為替

為替は、国際的な資金移動や金融政策などによって変動します。最近では、米国ドルに対して円安傾向にあります。これは、日銀が金利を上げていくようなことは当面はなさそうですが、米国の景気回復やインフレ懸念で米国債利回りが上昇し、ドル高圧力が強まっているためです。

円安になると、輸出企業や外貨建て資産を持つ投資家にとって有利です。しかし、一方で、輸入品や海外旅行などのコストが高くなります。

為替の予想はプロでも難しいため、ここでは控えますが、日銀が金利を低く抑える政策を続けるなら、140円を超すような円高にはならないのではないかと思います。

まとめ

今回は、今後のインフレ率、株価の上昇率、為替について、私の見解をお伝えしました。特にすでにFIREを達成した私なりに、インフレ率の危険性を強調しました。再度になりますが、

というのを最悪想定として、FIRE前に考えておく必要があります。

また、30年間日本でのインフレ率が3%となる場合、日本株はインフレに強く対応してくれるだろうと思いますが、S&P500やオルカンがどうなるかはわかりません。インフレ率3%が継続するような場合、世界中の通貨に対して円安進行してもよさそうではありますが、例えば米国も低金利政策をとる場合には、円安ドル高になるかはわからないためです。

インデックス投資家としては、これらの要因によって投資環境が変化することを認識し、適切な対策を取ることが重要です。株式ニュースだけに注目するのでなく、日銀や金利の動向にも目を向ける必要があります。

また、市場の動きに一喜一憂せず、自分の目標や方針に沿って、毎月積立を堅実に続けることが大切です。

今回も、最後までお読みいただき、ありがとうございました。

コメント