日銀の植田総裁は、2/9、衆院予算委員会でマイナス金利を解除しても緩和的な環境が当面続くとの認識を示したとされております。また、2/8には内田真一副総裁が講演し、「どんどん利上げをしていくようなパス(道筋)は考えにくい」との見解を出されております。詳しくは以下をご覧ください。

これらの発言の後、緩和維持が今後の株高に期待をもって受け入れられたため、日経平均株価は一時700円を超える上げ幅となり、株価はバブル後最高値を更新することとなりました。また、この記事を書いている2/12現時点においては、36,897.42円と40,000円の節目にますます近付いてまいりました。

今回は、私なりに日銀の緩和政策については、FIREを志す皆様には、以下がポイントになるだろうと思います。

- 日経平均など、国内の株価には当面有利になると想定

- 日銀のこの動きは、ある程度は予想通りの展開

- 早期退職者にとっては、インフレは非常に厳しいため、インフレに強いアセットへ切り替える必要がある

緩和の継続の影響

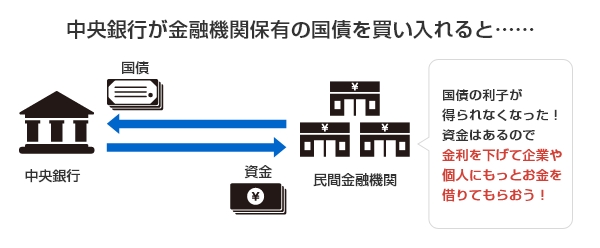

金融緩和とは、ご存じの方も多いかと思いますが、日銀が市中の国債を買い取り、その代わりに現金を供給することです。

三菱UFJ銀行 金融緩和とは?私たちの生活にどう影響するの?から抜粋

この国債を日銀が銀行などから継続的に買い支えることで、金利が安定して低い状態にとどまっているとも言えます。

仮に日銀が緩和の量を減らせば、国債を大量に保有している銀行や保険会社は、国債保有をリスクに感じて金利が上がってしまうでしょう。金利が上がってしまえば、企業や家計は資金調達しにくくなるため、日銀としては金利を下げて、景気刺激として緩和を継続しているのです。

以下、三菱UFJ銀行の記事から引用します。

三菱UFJ銀行 金融緩和とは?私たちの生活にどう影響するの?から抜粋

参考として、現在、2023年時点でのデータですが、日銀が保有する国債は555兆円、また日本の総国債残高約1,200兆とされており、約46.3%を保有していることとなります。

金利低下の影響

金利が低下すると、企業は設備投資をはじめとする資金調達のコストが下がるため、利益が上がりやすくなります。このため株価浮揚の効果があるとされております。また、J-REITなどの不動産全般も、金利支払いを低く抑えることができるため有利に働きます。一方で、銀行株は、利息による収入が減ることになるため、金利低下には弱いとされております。

マイナス金利の解除とは

ここ1年程度で「マイナス金利の解除」というキーワードをよく耳にするようになっております。これは、市中の銀行(三菱UFJ銀行、みずほ銀行など)が日銀当座預金にお金を預けていると、その一部(政策金利残高と呼ばれる部分)に文字通りのマイナスの金利が付与され、市中の銀行が日銀に金利を支払わなければならないものです。

この政策は、市中の銀行が日銀に預金として預けたままにしておくと金利を支払わなければならなくなるため、企業への融資や投資に資金を回すことを促すために実施しております。マイナス金利を始めた2016年には、インフレ加速できるだろうと考えておりました。ですが、実際のところは大きな効果がなく、今に至っております。

この理由ですが、マイナス金利であるとはいえ、0.1%という小さな金利であり、全体の日銀当座預金約600兆円のうち、20-30兆円が適用対象とされているため、このマイナス金利を解除しても実質的な影響はほとんどないと言われております。

IMFのスタンス

日銀の緩和的なスタンスは今後も続くだろうと、日銀総裁、副総裁は表明しました。これに反応した形で、IMFは以下の通り、金融緩和は段階的に縮小させるべきとの意見を出しております。

国際通貨基金(IMF)は9日、日本経済に関する審査を終了し、声明を公表した。金利を極めて低い水準に抑える日銀の大規模な金融緩和策は「目的を既に達成している」として「終わらせることを検討すべきだ」と提言した。

詳細はこちらをご参照ください。

日銀の本音

日銀関係者は、このようなことはIMFに言われるまでもなく、分かっていることでしょう。日銀の重要な使命として、物価の安定がありますので、本音では早く金融緩和をやめて正常の金融政策に移りたいと考えているはずです。

また、多くの専門家にとっても、おそらく今回の日銀のやり方は想定通りであっただろうと思います。日銀が金利を上げるような動きを見せれば、企業としても家計としても、それなりに景気を損ねてしまいます。また、金利が上がれば政府が新規に発行する国債にも金利が上乗せされてしまい、歳出増加となります。

金利のない世界の継続

マイナス金利の解除は数か月以内になされることだろうと思います。

これは以前からガイダンスがある通り、賃金の継続的な上昇を確認した後、とされており4月前後ではないかと思われます。その後、どうなるのかですが、金融正常化に向けた緩和の大幅な縮小はおそらく数年は難しいだろうと思います。

これまで日銀は、間接的ではありますが、年間数十兆円の国債を引き受けてきました。日本政府の新規国債発行額とほぼ同程度です。ここから日銀が大幅に引受額を減らせるような状況には、少なくともここ10年はならないでしょう。少子高齢化・社会保障費の増大で、当面は今後も税収不足、国債依存がより強まるはずです。

日銀が国債を買い支えている以上、米国のように金利上昇することはあり得ず、昨今問題となっている高いインフレ率を抑えない方針となります。

そうすると、特に早期退職されている方はもちろん、これからFIREを目指す方は、このインフレ率には十分すぎるくらいの注意が必要です。仮に年率3%でインフレ進行すると、現時点で400万円の生活費が、まったく同じ生活レベルで20年後は701.4万円となります。

現金の価値が大きく減少するとわかっているなら、アセットとしての日本円をどの程度の比率としておくか、すなわちS&P500、オルカン、日経平均などのリスク資産をどの程度の比率で保有するかは、重要な課題になるだろうと思います。株価変動のリスクをより多く引き受けて、現金の実質価値の目減りを減らす方が合理的だろうと思います。

サマリー

今回のFIREを目指す皆様へのメッセージは以下の通りです。

- 日銀の緩和継続の発表はある程度は予想通り

- 日銀は当面インフレ率を抑えない

- 現金ポジションは改めて検討する必要アリ

特に最後の現金ポジションは、退職をお決めになる前に、もう一度検討していただければと思っております。

今回も、最後までお読みいただきまして、ありがとうございます。

コメント