新NISAが始まり、1か月経過しました。皆様は積立設定を正しく設定できましたでしょうか?ここ数か月は株価が非常に調子よく上昇しておりますが、無理して年初一括投資などを行う必要はないのです。それよりも、投資は継続することの方がずっと大事なのです。

特にインデックス投資であれば、10年、20年といった長期間で積み立て、保有をしていくことになるだろうと思います。そのような中で、「長期投資は報われる」といったことをテーマにしたyoutubeや雑誌などの記事を一度はご覧いただいているかと思います。

これらのyoutuberや雑誌の記事を書いているライターは、ここ10年程度の、総じて株価が上下動を繰り返しながらも、右肩上がりに上がっている経験しかされていない方が多いのではないでしょうか?ここ10年、15年前後にインデックス投資を始めた方は、おそらくどのような買い方をしても利益を出せただろう、という非常にイージーな投資環境でした。そのような方が、「長期でインデックス投資をすれば報われる」と思ってしまうのも当然の時代でした。

ただそのような方々であっても、実際にリーマンショッククラスの下げを今後も経験すれば、相当に動揺するに違いありません。

ここでは、今一度長期投資が本当に報われるのか、一度立ち止まって考える必要があると考えて記事にしております。

- 一般に言われている複利のイメージ

- 実際のリスク・リターンのイメージ

- 現実的に起こった暴落

- 暴落時の対策

- それでどうするのか?

なお、今回の読者はFIREを目指して資産形成中である方から新NISAを始めてまだ1か月という方も対象です。また、いつも通り、私の体験も交えながら説明していきたいと思います。

一般に言われている複利のイメージ

皆様が一番よく見るグラフは例えば以下のどれかではないかと思います。以下は金融庁のページからの抜粋です。

金融庁の投資の基本から引用

100万円を初期投資すると、10年後には259万円になっているというグラフです。新NISAを推し進める金融庁ですので、このくらいの調子のよい数値で広報したくなることは心情的にはもっともな話です。

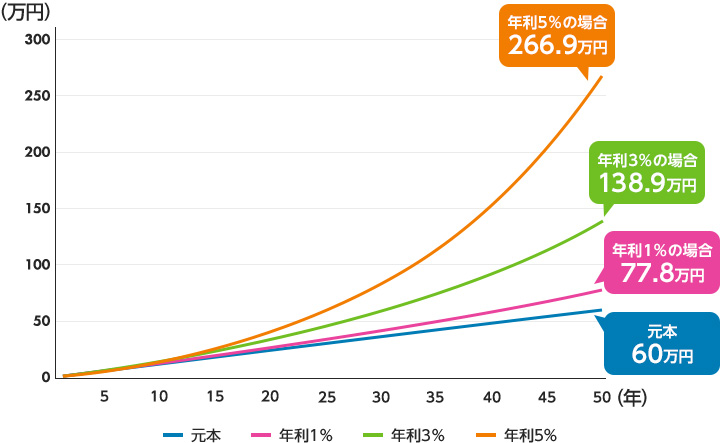

続いて、イオン銀行のグラフを引用させていただきます。

イオン銀行の「月1,000円積立投資を50年間続けるといくらに増える?」から引用

仮に年利1%,3%,5%運用できた場合の、毎月1,000円ずつ50年投資した場合の結果です。毎月たったの1,000円で50年後には266.9万円になるということが本当に実現できるのであれば、本物の金の鉱脈を見つけたも同然です。

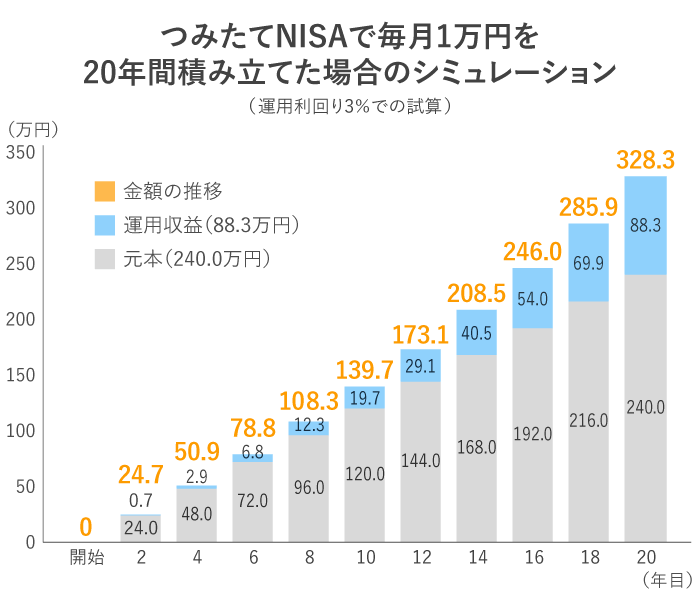

以下は三井住友銀行のグラフを引用します。

三井住友銀行「新社会人がつみたてNISAをしたら、20年後はどうなる?」から引用

3%と割と控えめではありますが、順調に、安全に資産が増えており、また年月の経過とともにその増加幅が大きくなっているイメージが直感的に分かります。このようになれば、投資人生も大成功でしょう。

どの3つも、日本を代表する、名のある企業・組織から引用しました。

大抵、どのグラフであっても、このような明るい未来が描かれているのですが、やはりそこは、「将来の運用リターンを保証するものではありません」といった注意書きが細かい文字で書かれているものです。

実際にそのとおりであり、たとえ3%であってもこのように固定的・安定的に資産が増えていくことはありえず、「保証するものではない」というよりも、間違いに近い・ミスリーディングをしているのではないかと思います。この部分はいくら強調しても強調が足りないほど、重要な部分だろうと思っております。

実際のリスク・リターンのイメージ

上の通り、年を追うごとに、徐々に複利効果が大きく聞いてくるのであれば、より平均リターンの高いものに投資することがベスト、ということになるはずです。この場合は、オルカンやS&P500などではなく、大体のケースにおいて新興国株式を購入しておけばよいはずです。ですが、明らかにそうはなりません。

株式にはリスクがつきものであり、単年で見た場合は大きくマイナスになるものもあります。それどころか、数年間低迷を続けるような場合もあります。

現実的に起こった暴落

まずは私たちのホームカントリーである、日本株の長期のチャートを見てみましょう。

TradingView提供のチャートを引用、本チャートはTradingViewに帰属します

日経平均に賭けていた場合、長期投資は全く報われておりません。1989年12月から、30年以上経過しておりますが、いまだにその時点と比べるとマイナスのリターンです。ここまで強烈な下げが来ても、長期投資を続けられる方は本当に尊敬に値します。真のインデックス投資家であると言えます。

ただ、自分の人生に当てはめて考えた場合は、もうどうにもなりませんね。例えば30歳からこつこつ積み立て投資を始めて、40歳でバブルがはじけて、70歳になっても利益が出ていない、という厳しい状況になっているかもしれません。

次は以前もお見せしました、S&P500の長期のチャートです。

TradingView提供のチャートを引用、本チャートはTradingViewに帰属します

回復するのに、6年5か月かかっている期間があります。この期間はリーマンショックがありました。一度下がりきってしまえば、ゆっくりと右肩上がりに近い状態で株価が上がってきました。ですが、この期間、雨の日も雪の日も黙って株価の下落に耐えなければならなかったと思うと、本当に想像を超えるような苦しい思いがあったのではないかと思います。

私の体験談

私自身もリーマンショックでの大幅な下げを経験しており、かなりつらい思いをしたことを覚えております。そのころは、主に先進国株式と新興国株式の投資信託を良く購入しておりました。当時はeMAXISに「Slim」という文字のつかない時代でした。

証券口座の資産保有額が真っ赤の大赤字であったことが思い出されます。その投資信託にさらに自分の貴重なお金を投資しなければいけませんでした。この思いは本当に味わった人でなければ、分からないと思います。

色々な本を読み、自分で勉強して、銘柄を選び、リスクを取ってお金を投じたにもかかわらず、赤字が続いて何もしないほうが良い日が1年以上続きました。赤字が広がり何もしないほうが良かった、という状況でもその指数の成長を信じて積み立てを続けました。

証券口座にログインし、実際の赤字の金額を見て、それを受け入れて投資を続けました。赤字額は100万円を超え、それでも毎月投資をしておりました。

よく「10%, 20%くらいの下げはたまに発生することであるので、いちいち日々の値動きに驚かずに淡々と続けることが大事」などの意見を目にすることが良くあります。

ですが、そういっている当の本人に、そのようなことができるかはかなり疑問です。というのも、ここ15年近く、世界の株式は総じて右肩上がりで、積立投資を続けるだけで特に困難な状況にならずに資産を増やしていくことができました。そのような状況で本当に投資を辞めたくなるような下げ幅を経験していないのかもしれません。実際に、リーマンショックの最中に数万円程度でなく、本格的に数万円あるいはそれ以上を毎月積み立て投資していた方であれば、現在はおそらく40代後半あるいはそれ以上ではないだろうかと思うのです。

なお、私の投資歴については以下で記事にしておりますので、よろしければ以下もご覧ください。

それでどうするのか?

このように大きな暴落に見舞われてしまった場合、結局のところ、個人投資家にできることはほとんどありません。具体的には以下の3つです。

- 赤字となっているファンドを売る

- 何もせずにじっと耐える、毎月の積立投資を停止する

- 赤字となっているファンドをさらに買い増しする

S&P500あるいはオルカンなどのメジャーな投資信託を保有しているという前提で、賢明なのは、3番の「さらに買い増しする」です。大赤字となっているファンドに資金を投ずるから平均取得単価が下がって、より早期にプラスになりやすいのです。

私たちが長期投資を志すのであれば、このような暴落はどうやっても避けて通ることはできません。また、その暴落にじっと耐えるときの心境をいまのような上昇相場で想像してみることもかなり難しいです。

今から備えておけることとしては、特に最近のように株価が上昇している時にこそ、リスクを取りすぎないこと、30%程度の下げがきても生活できるレベルにしておくこと、などを改めて確認し、どのようなときも証券口座とは一定の距離を置くことで日々の値動きに左右されないような生活を送る、といったあたりが現実的な対策になるだろうと思います。さらに、FIREを目指すのであれば、FIREを達成するまで毎月積立を辞めない、ということも必要です。

上の通り、雨の日も風の日も、大暴落の日も、ひたすらに積み立て投資を続けることが、皆様の早期退職を確実なものにしてくれるだろうと思っております。

今回も、最後までご覧いただきまして、ありがとうございました。

コメント